众律国际法律事务所著作权所有,非经同意不得翻印转载或以任何方式重制

Tel:(台北)+886-2-26972999 (新竹)+886-3-6675569 E-mail:info@zoomlaw.net|

|

金融科技專題報導(六):「市場資訊提供」之發展趨勢

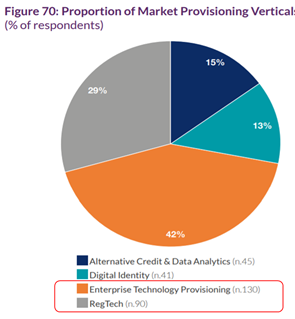

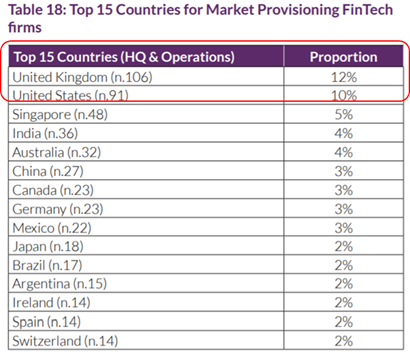

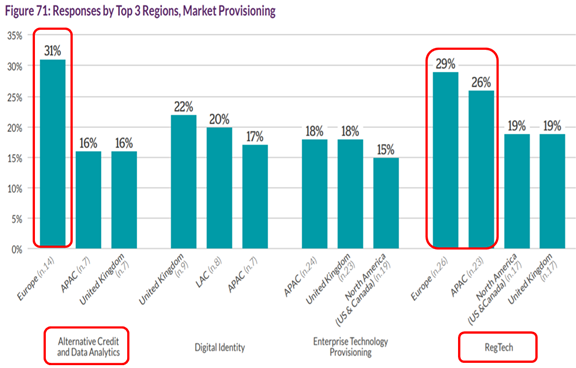

金融科技專題報導(六):「市場資訊提供」之發展趨勢 市場資訊提供商(Market Provisioning firms)傾向將其總部或營運中心設在先進經濟體(Advanced Economics, AE)中,而英、美兩國占全部受訪公司的22%。市場資訊提供商報告了關於公司客戶的獲得、與核心利害關係客戶一起提出之概念驗證(Proofs of Concept)或試驗驗證(Proofs of Trials)數量的增加。代表替代信用和數據分析之金融科技業者(Alternative Credit & Data Analytics vertical)的交易增量最大化,而透過「數位辨識」(Digital Identity)和「企業技術配置」(Enterprise Technology Provisioning)來最大化公司客戶之獲取量。惟市場表現的唯一負面指標是實現價值的時間增加(increase in time-to-value),係指從客戶介紹到客戶進入間的時間間隔的增加。不過,對法遵科技(RegTech)而言,這是最不明顯的。現有產品和服務的更改主要與費用或佣金豁免以及費用或佣金減少有關,這些產品更改被視為所有四個行業中最突出的。最後,鑑於現階段市場資訊提供商所進行的大部分活動均不受監管,因此與零售金融科技同業相比,市場資訊提供商的監管考慮完全不同。唯更加強調利用監理創新機制(regulatory innovation mechanisms),例如:金融科技創新辦公室(FinTech innovation offices)、黑客松或稱「TechSprints」(Hackathons)或監理沙盒(Regulatory Sandboxes),相關內容及例示如下:[1]

資料來源:The Global Covid-19 FinTech Market Rapid Assessment Report

資料來源:The Global Covid-19 FinTech Market Rapid Assessment Report

變更現有之產品和服務

監理機關回應民間創新 就金融科技業者之緊急需求,有32%的受訪公司表示已加入監理沙盒及迫切需要提供e-KYC方面的監理支持。另外,分別有14%、12%的受訪替代信貸和數據分析公司表示當前希望得到在e-KYC上的政策支持,其次是遠程啟動和簡化客戶盡職調查程序。在上述急需的支持機制中,有37%、30%、26%的受訪者表示注意到加速授權程序、進入監理沙盒以及簡化產品和服務之批准程序的急迫性。然對於企業技術配置,則回應略顯不同。其中分別有12%、12%的受訪者表示正在使用金融科技創新辦公室和簡化客戶盡職調查流程。至於在緊急需求方面,關鍵是要加快新活動的獲批或許可的過程(31%),其次是提供e-KYC的監理支持(26%),再次是允許進入監理沙盒(25%)。 最後,一個重要發現是監理沙盒對金融科技而言的重要性,這也表示其必能成為監理機關優先考慮之範疇。世界銀行的本次調查結果顯示,目前已有22%的受訪監理機關已創建監理沙盒;也同時是金融科技業者最常使用的創新監理工具。 [1] CCAF, World Bank and World Economic Forum, University of Cambridge, World Bank Group, the World Economic Forum, The Global Covid-19 FinTech Market Rapid Assessment Report, 72-77 (2020).

浏览数

|